7% за продукты, супермаркеты и ЖКХ — карта Большой cashback ОТП банк

Как часто бывает? Хочешь хороший кэшбэк за покупки, ну например в супермаркетах, заведи специальную карту. Бесплатную Халву c 12% cash back (но не всех продуктовых магазинах, а только Пятерочка и Перекресток) или Отличную — платную и «всего» с 5% (но зато во всех продуктовых супермаркетах). Нужен возврат за ЖКХ или аптеки — для этого есть карта Тепло (5%). И так далее.

Охотники за кэшбэком и просто люди, привыкшие экономить на покупках, знают, что какая бы выгодная не была карта, она дает преимущество только в определенной категории. А за остальные покупки начисляется весьма скромное вознаграждение (0,5 — 1%).

Поэтому приходится либо смириться с тем, что есть. Либо иметь в арсенале сразу несколько разных карт. Каждая под свою покупку. Выхлоп получается максимальный. Но и мороки тоже становится больше.

Не забывать пополнять нужную карту вовремя. Перекидывать деньги с карты на карту (хорошо, если бесплатно с помощью C2C).

Плюс некоторые карты могут быть платными. Кто-то еще оставляет СМС информирование (с помесячной оплатой).

Как было бы хорошо, если имелась карта, включающая в себя основные категории расходов с хорошим кэшбэк. Желательно бесплатная и без дополнительных расходов в виде sms и навязываемых страховок.

Наверное представители ОТП банка тоже так подумали и создали если не идеальный, до довольно интересный и привлекательный продукт.

С говорящим названием БОЛЬШОЙ CASHBACK.

Меряемся размером Cash Back

Сразу начнем с самого интересного. За что дают cash back?

Банк предлагает выбрать одну из 6 категорий с повышенным начислением КБ:

- путешествия; авто; все для ремонта; шоппинг и красота; развлечения; семейная.

По каждой из них банк будет наливать 7% каши.

Самый большой интерес вызывает не очень понятная категория «Семейная».

Что скрыто под ней?

И вот здесь ждет сюрприз.

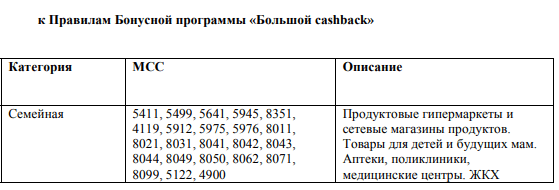

В нее банк «впихнул» наверное самые распространенные категории трат:

- продуктовые супермаркеты; сетевые магазины продуктов; аптеки, поликлиники; ЖКХ; товары для детей и будущих мам.

И за все это будет начисляться 7%.

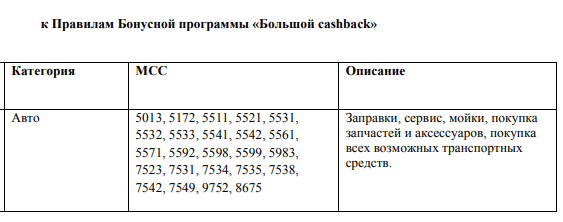

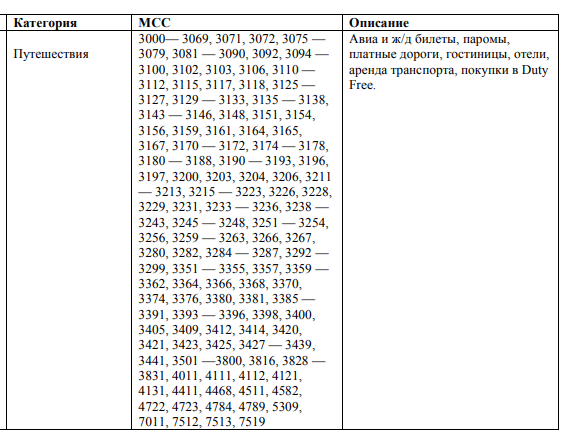

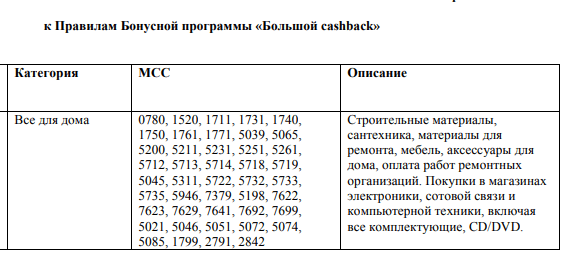

В тарифах банк конкретно прописал, за какие МСС коды будет начисляться кэшбэк.

Другие категории тоже интересные. Но как можно сказать — «на любителя». Немассовые, но тоже довольно «вкусные».

И здесь банк ничего не скрывает. Четко обозначает, за что точно будет зачислен кэшбэк.

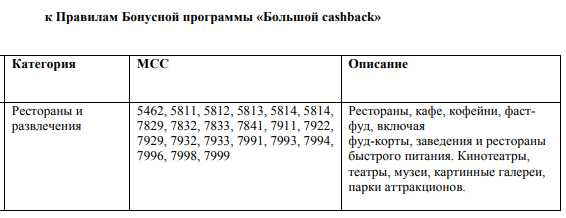

Категория Развлечения

- рестораны и кафе; фаст-фуд; кино и театры; музеи и картинные галереи; парки аттракционов.

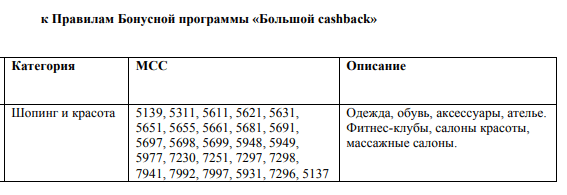

Категория Шоппинг и Красота

- одежда, обувь и аксессуары; ателье; фитнес-клубы; салоны красоты массаж.

Категория Авто

- заправки, сервис, мойки; запчасти и аксессуары; покупка транспортных средств.

Категория Путешествия

- ж/д и авиабилеты; отели и гостиницы; аренда авто; магазины Duty Free.

Категория Ремонт

- стройматериалы; сантехника; мебель; материалы для ремонта; аксессуары для дома; покупка в магазинах сотовой связи и электроники.

Было любопытно увидеть в категории магазины электроники. Под этот критерий попадают к примеру федеральные сети Эльдорадо, М. Видео, ДНС (mcc code -5722) и Ситилинк (код — 5732).

Еще немного про Кэшбэк

Самый главный минус карты : Выбрать «Любимую» категорию можно только один раз. В момент заказа и оформления карты. В будущем изменить ее не получится.

По остальным покупкам будет идти стандартный 1%.

За покупки до 100 рублей кэшбэк не начисляется.

Максимальный месячный размер вознаграждения — 3 тысячи рублей.

При превышении этой суммы, cash back начисляться не будет.

С кэшбэком разобрались. Поехали дальше.

Основные условия и тарифы

Карта полностью бесплатная. За выпуск и обслуживание вы заплатите … ноль рублей.

СМС - оповещение идет подарком от банка. ))) Без дополнительных расходов для клиента.

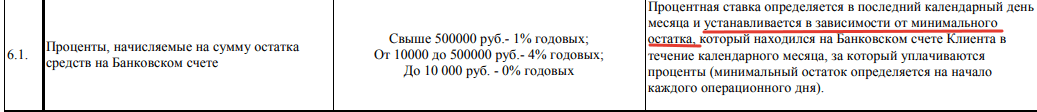

Процент на остаток. Банк обещает на сумму от 10 до 500 тысяч — 4% годовых. В расчет берется минимальный остаток на карте в течении месяца. Если хотя бы в один день сумма упадет меньше 10 тысяч — вы получите ноль процентов или ноль рублей.

Немного, но сама возможность получать проценты по кредитной карте довольно интересна. Редко у кого можно встретить подобное.

Карта кредитная. С беспроцентным периодом 55 дней.

Расчетный период — 30 дней. В течении него вы совершаете покупки.

По его завершению, начинается платежный период. Вам дается 25 дней для погашения задолженности.

При выполнении условий, проценты банку платить не нужно.

Как и все аналогичные кредитные продукты других банков — просрочки и пользование кредитом сверх льготного периода чревато высокой процентной ставкой (24,9% годовых).

Если вы не успеваете погасить кредит полностью к установленной дате, нужно хотя бы внести минимальный платеж.

Минимальный платеж рассчитывается как 5% от суммы долга. Но не менее 500 рублей.

Если этого не сделать, попадаете на дополнительный штраф или неустойку — еще плюс 20%. На всю сумму долга.

Естественно, обналичка тоже под запретом. За снятие с кредитки банк хочет 34,9% годовых. Плюс сразу же спишет комиссию 3,99% (минимум 390 рублей).

Обналичка собственных средств по карте, через родные банкоматы ОТП банка стоит 1,5%. Но не менее 150 рублей.

Чтобы не попадать на проценты и пользоваться картой бесплатно нужно:

- четко следить за своевременным погашение задолженности (банк заранее оповещает клиентов о дате и сумме очередного платежа + вся инфа есть в личном кабинете); либо не заморачиваться и пополнить карту сверх кредитного лимита собственными средствами. И расплачиваться только ими.

Кстати, кредитная задолженность, помимо попадания на штрафы и пени, влечет полное аннулирование накопленного (но еще не начисленного) кэшбэк. Пока полностью не погасите кредит — каши не ждите.

Страшно? Будет хороший стимул не попадать на деньги.)))

Нюансы получения карты

Карту можно заказать и получить только в отделении банка (список и адреса можно посмотреть на официальном сайте).

Идем ножками в офис. Попадаем на «прием к Маринке». Оставляем заявку в письменном виде (попутно заполнив анкету и предоставив необходимые документы). И ждем одобрение (максимум минут 5) из ЦЕНТРА.

Если приходит отказ, попытаться получить карту снова можно будет через месяц.

Кстати про отказы. Непонятно по каким критериям банк одобряет пластик.

Но направо и налево он его не раздает. ФАКТ.

На форумах многие пишут, что полностью подходили под условия и требования банка. Идеальная кредитная история, наличие высокой зп и отсутствие действующих кредитов. И все равно ОТКАЗ.

Другим людям, с более скромными доходами, возможно с небольшими кредитными проблемами в прошлом и настоящем, карту выдавали без проблем.

На первый взгляд логики нет никакой.

Но давайте порассуждаем.

Для чего банк выпускает карту?

И не простую, а имеющую хорошие плюшки для клиентов:

Бесплатную. С льготным грейс периодом — 55 дней. С кэшбэк — 7% за самые жирные категории.

Ответ очевиден: привлечь новых клиентов и самое главное — ЗАРАБОТАТЬ на них прибыль.

А как заработать? Если даже СМС-бесплатное.

Напрягаем мозги, думаем и … получаем: процентная ставка по кредиту (не успели погасить вовремя) + штрафы и прочие неустойки.

Но заставить не платить вас вовремя, банк не может. Но он может выбрать «правильных» для своего бизнеса клиентов.

У банка всегда есть статистика: какой процент клиентов в среднем являются дисциплинированными и гасят задолженность в срок. И сколько людей часто и не очень допускают просрочки … и приносят банку основную прибыль.

Дополнительно есть инфа в разрезе каждой категории: люди какого социального статуса, профессии и получаемого дохода более выгодные для банка.

А какая категория граждан не приносит банку ни копейки. И даже уводит из банка часть прибыли в виде получаемого кэшбэк.

Раз так, то логичнее банку шибко умных и хитрожопых отсечь на этапе одобрения карты.

А выдавать пластик только клиентам, которые потенциально могут принести банку прибыль в будущем.

Условно: выбрать клиентов, которые с большей вероятностью попадут на штрафные санкции, но в тоже время смогут полностью рассчитаться с возникшим кредитным бременем. В течении нескольких месяцев.

Такие люди банку нужны как воздух.

Документы и требования

Для получения нужен только паспорт РФ (с пропиской на территории страны). Разные места прописки и проживания не имеют значения. Люди, прописанные в других городах (и даже областях), вполне успешно получали пластик по текущему месту проживания.

СНИЛС и ИНН — банк относит к категории необязательных (в тарифах прописано «предоставляется при наличии»). Но на всякий случай лучше взять.

Требования к месячному доходу заемщика:

- для Москвы и Московской области — от 70 тысяч рублей; для остальных регионов — +50 000 рублей.

Требуют оставить контакты работодателя для сверки данных. Учитывая, что карту одобряют с момента отправки заявления буквально в течении 2-3 минут, по факту никому не звонят.

По поводу требуемого высокого дохода. Здесь тоже нет никакой проверки. (У нас джентльменам принято верить на слово).

Вот банк и верит инфе указанной в анкете. А джентльмены пишут свой «честный» ежемесячный заработок.

Есть много таких случаев, где люди признаются, что «чуть-чуть» приукрасили свой доход, для достижения минимального уровня в 50 (или 70 в Москве) тысяч рублей.

Справки 2-НДФЛ банк не требует. И все проходит удачно. Карты успешно получаются.

В заключение

Карта «Большой Кэшбэк» от ОТП банка получилась довольно привлекательной. С вкусными категориями, особенно «Семейная» с высоким семипроцентным возвратом за покупки.

Плохо, что нельзя менять любимую категорию.

Например, поехали в отпуск или запланировали ремонт. Собираетесь покупать бытовую технику. Выбрали нужную новую категорию на этот период. Попользовались благами определенное время. А потом «ушли» обратно на старую.

Но это я уже придираюсь. )))

Хотя….если немного пораскинуть мозгами, можно заполучить на семью (если одобрят) несколько карт с разными выбранными категориями. И снимать сливки каждый месяц.

Соблюдая «правила игры» банка ОТП, можно бесплатно пользоваться всеми плюшками карты и получать свою выгоду.

Лимит каши в месяц ограничен 3 тысячами. Но думаю, для большинства вполне хватит. Если использовать пластик только в «выгодных» категориях — максимальная бонусируемая сумма расходов составит 42 тысячи рублей (с «копейками»).

Брать или брать?

Отвечу так: если вы на 100% уверены, что сможете избежать просрочек (будете вовремя погашать все долги точно в срок или тратить только собственные деньги с карты), то ОДНОЗНАЧНО ДА! Пластик ОГОНЬ!

В противном случае, даже одна просрочка сразу «съест» всю вашу выгоду за несколько месяцев (аннулирование кэшбэк + проценты и штрафы). И вы сразу в ЖО … глубоком минусе.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Комментариев нет:

Отправить комментарий